Системы расчетов по банковским картам — какие они бывают? Системы расчетов по банковским картам — это инфраструктуры и сети, которые обеспечивают передачу финансовых данных и средств между различными участниками при использовании банковских карт для платежей. Что такое системы расчетов по банковским картам, какими они бывают и где применяются, узнайте на bankovskie-karty.ru.

- Системы расчетов по банковским картам: что это

- Где применяется система расчетов с использованием банковских карт

- Как проходит оплата через банковскую платежную систему

- Какие бывают платежные системы

- Какую платежную систему выбрать

- Код системы расчетов по банковским картам

- Свойства кодов МСС

- Как получить МСС-код

Системы расчетов по банковским картам: что это

Система расчетов по банковским картам — платёжная система, объединяющая банкоматы различных банков. Обычно банкоматы банка, выпустившего платежную банковскую карту, предоставляют расширенную функциональность, в то время как при работе с банкоматами других банков, объединённых системой расчёта, предоставляются только базовые услуги: просмотр баланса и получение наличных.

Наиболее распространенными системами расчетов по банковским картам являются:

- Visa: Visa является одной из крупнейших международных систем расчетов. Карты Visa принимаются во множестве стран и миллионах мест по всему миру.

- Mastercard: Mastercard также является глобальной системой расчетов и предоставляет широкий спектр банковских карт и услуг в области платежей.

- American Express: American Express, часто называемая Amex, предлагает свои собственные карты и систему расчетов, преимущественно ориентированную на более премиальный сегмент рынка.

- Discover: Discover является американской системой расчетов, предлагающей банковские карты и услуги для клиентов в США.

- UnionPay: UnionPay является китайской системой расчетов и является одной из крупнейших в мире. Она широко используется внутри Китая и становится все более признанной в других странах.

Эти системы расчетов обеспечивают связь между банками, торговыми точками и платежными системами, позволяя осуществлять безопасные и эффективные транзакции с использованием банковских карт.

Системы расчётов бывают глобальные, которые охватывают большинство стран, и национальные, действующие в рамках одной страны.

К глобальным системам относятся:

- PLUS, VISA

- MasterCard

- Cirrus, Maestro

- China UnionPay

- JCB

- МИР

К национальным системам относятся:

- Cartes Bancairesили «СВ» — Франция,

- Quickи Bancjmat — Австрия,

- Multibanco— Португалия,

- Армениан Кард— Армения,

- Белкарт— Беларусь,

- Простир— Украина,

- Золотая Корона— Россия и другие страны СНГ,

- НСПК— Россия.

Советуем почитать: Современные технологии с использованием банковских карт

Где применяется система расчетов с использованием банковских карт

Платежная система — это не только глобальный оператор, который обеспечивает проведение транзакций по банковским карточкам.

Конечно, он — главный участник процесса, но есть и другие, не менее важные:

- банки, через которые и работают все платежные системы мира. Они заключают соглашения о сотрудничестве, только после этого банк может начинать выпуск платежных карт;

- процессинговый центр, через который и проходят все операции. Чаще всего крупнейшие банки страны с разрешения партнерской ПС создают их на своей базе. Центры могут располагаться на территории любой страны. То есть российские карты может обслуживать тот, который находится вне территории РФ;

- банки-эквайеры. Это банки, которые предоставляют организациям техническую возможность принятия денег с банковских карт. Речь о бизнес-услуге — эквайринге, который может быть стационарным, мобильным или созданным для онлайн-площадок.

Во главе всех этих звеньев стоят платежные системы пластиковых карт. Именно они курируют все операции, обеспечивают их бесперебойное проведение в любой точке мира. Но есть и национальные ПС, которые занимаются операциями только внутри страны.

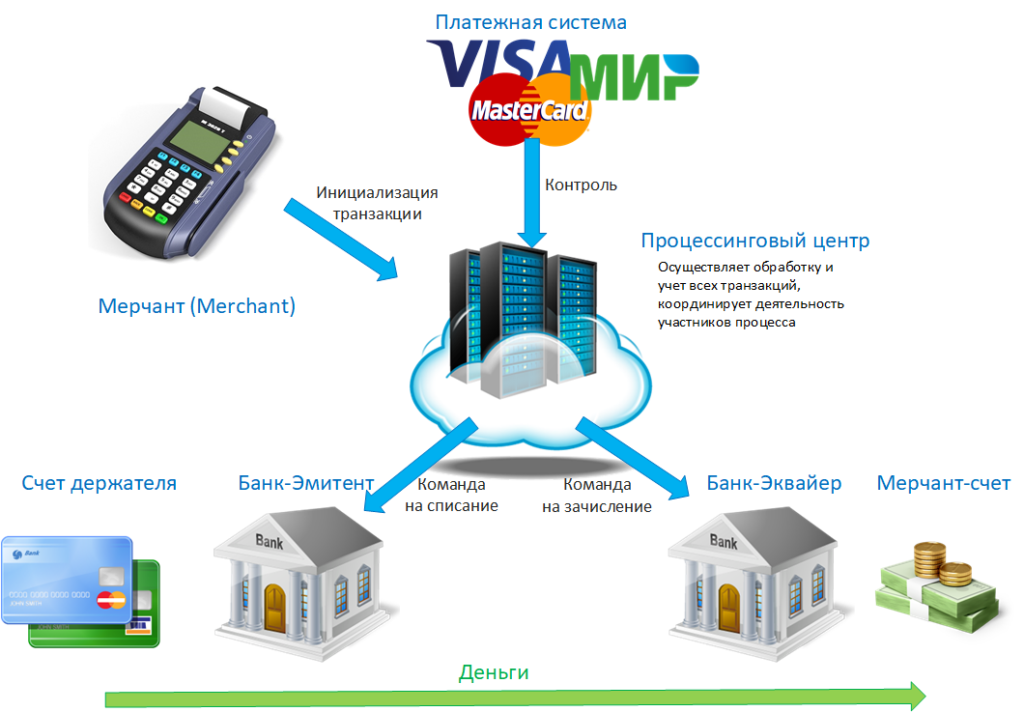

Как проходит оплата через банковскую платежную систему

Покупатель приложил карту к терминалу, и оплата тут же прошла, сразу поступает уведомление о списании денег со счета. Но это только верхушка айсберга. После начинается длительная обработка операции звеньями платежной системы.

Сначала терминал подает информацию банку-эквайеру, который обеспечивает магазину возможность принятия платежа с карты. Затем эквайер передает информация в процессинговый центр, который мгновенно находит банк-эмитент (который выпустил карты) и подает ему запрос на предмет возможности операции.

Если эмитент сообщает, что причин в отказе операции нет, по цепочке эта информация передается обратно. Проходит буквально 2-3 секунды, и терминал выдает чек, подтверждает проведение операции.

Деньги с карты списываются моментально, но на деле они просто блокируются, это можно увидеть в онлайн-банке. Потом эквайер подаст список операций в конкретной точке за определенный период процессинговому центру. И уже оттуда будет дан “приказ” банкам-эмитентам списать деньги со счета в пользу продавца. Все это в итоге занимает 2-3 дня.

Какие бывают платежные системы

Начнем с того, что платежные системы банковских карт подразделяются на два вида, на местные и международные. Местные ориентирования на работу внутри страны. Они мало пригодны для использования за границей, но порой делаются какие-то исключения. Хотя, для поездок по странам лучше оформляться именно международные.

Если рассматривать платежные системы на основе банковских карт в России, то здесь работают 3 основных ПС, с которыми и заключают договора российские банки:

- Американская система, которая давно стала международной. ПС работает в 200 странах мира, выпущено около 3,5 млрд карт с логотипом этой компании. Изначально организация носила другое наименование — BankAmerica. Название Visa в 1967 году.

- Прямой конкурент Виза практически с самого ее основания, который также “родился” в США. До 1979 года система носила название Interbank. Сейчас Мастеркард даже переплюнула Виза по присутствию — 210 стран.

- МИР. Это единственная российская платежная система, которая была создана относительно недавно. Толчком к ее появлению стали санкции, когда Visa и MasterCard начали отключать российские банки. На сегодня платежи, проводимые через НПС, составляют примерно 17,5% от общего оборота, правительство и банки активно внедряют эти платежные карты на рынке.

Марки платежных карт других систем на рынке РФ практически не представлены. Некоторые банки выдают пластик American Express, но в России банкоматы и торговые точки в подавляющем большинстве с ними не работают. Исключения — некоторые точки в туристических зонах, клиентами которых часто бывают туристы.

Какую платежную систему выбрать

Если вы планируете оформить карту, нужно решить вопрос, какой платежной системой лучше пользоваться именно вам. Обратите внимание, что ПС актуальна для всех видов карт, не только для дебетовых продуктов.

Как уже говорилось, российские платежные системы с использованием пластиковых карт — это 3 основных оператора, выбирать нужно среди них. Некоторые банки могут работать только с одной из ПС, другие заключать договора с двумя или всеми тремя. Так что, выбирая банк для оформления карты, можно обращать внимание и на этот факт.

Код системы расчетов по банковским картам

В современном мире пластиковых карт часто используется такое понятие как МСС-код. Что это такое и для чего применяется? В буквальном переводе аббревиатура МСС обозначает следующее:

М — Merchant, продавец;

С — Category, категория;

Code — код.

Это четырехзначное число, указывающее на сферу деятельности бизнеса и типы товаров или услуг, которые предоставляются клиентам.

Код MCC в настоящее время является неотъемлемой частью платежных систем и процессинга кредитных карт. Хотя разрабатывалась система не для этого. Международная организация по стандартизации ISO ввела коды МСС для учета налоговых платежей, но удобство оценили и в коммерческих целях.

MCC также можно использовать для налоговой отчетности, обмена информацией и сбора данных о покупательском поведении. Новые значения МСС появляются и сегодня, они незначительно различаются у разных платежных систем.

Свойства кодов МСС

Использование значений МСС стало обязательным требованием для американских предприятий с 2004 года согласно Управлению США по налогам, IRS. Позже они стали частью платежных систем по всему миру при расчете банковскими картами. МСС-коды имеют следующие основные свойства:

- Это четырехзначные числа, которые классифицируют бизнес по тому, что он продает, или по предоставляемым услугам. Если компания осуществляет более одного вида деятельности, то код обычно основан на предмете или услуге, составляющей большую часть бизнеса.

- Коды присваивают бизнесу, когда он настраивает систему банковских платежей с помощью пластиковых карт Visa, AmEx, Discover, Mastercard и некоторых других. Банки, эмитирующие эти карты, не контролируют присвоение MCC и не вправе их изменить.

- Значения обычно стандартизованы, какой бы эмитент ни был и какие бы платежные системы продавец не использовал.

Как получить МСС-код

Каждая платежная система ведет собственный список кодов MCC. Коды назначаются в зависимости от продуктов и услуг, которые предоставляет продавец. Они признаются всеми эмитентами кредитных карт, однако не все универсальны и распознаются другими системами.

Коды МСС не статичны. Эмитенты — компании, выпускающие платежные карты — часто добавляют, удаляют или изменяют действующий список для соответствия текущим потребностям. Например, когда на рынке появились карты с льготным периодом кредитования, им назначили собственную область значений.

Коды MCC являются важным компонентом любой торговли, когда дело доходит до приема платежей по банковским картам. Категория магазина (MCC) присваивается компанией-эквайером — платежной системой, которая занимается обработкой этих транзакций. Категория не может изменяться по желанию продавца, поскольку она основана на определенных критериях эквайера. Код может полностью измениться только в случае, если компания займется другим видом бизнеса.

Примеры MCC-кодов

Ниже приведены некоторые MCC-коды, связанные с поездками и транспортом, из классификации Ситибанка.

| MCC | Описание категории |

| 4011 | Железные дороги — грузовые перевозки |

| 4111 | Пригородные и местные пассажирские перевозки, в том числе паромы |

| 4112 | Железные дороги — пассажирские перевозки |

| 4121 | Лимузины, такси |

| 4131 | Автобусные перевозки, линии и маршруты |

| 4214 | Автоперевозчики, автоперевозки, местная логистика |

| 4215 | Курьерские службы и наземные экспедиторы |

| 4411 | Лайнеры, круизы |

| 4457 | Аренда и прокат лодок |

| 4468 | Марины и морской сервис |

| 4511 | Воздушные перевозчики |

| 4582 | Аэропорты, аэровокзалы |

| 4722 | Услуги туристических фирм и операторов |

| 4784 | Дорожные сборы, включая сборы на автодорогах |

Как значения MCC влияют на обработку платежей

Цифры, содержащиеся в MCC, отражают преобладающую коммерческую деятельность продавца и могут влиять на обработку платежей несколькими способами:

- Определение уровня банковской комиссии. В зависимости от типа бизнеса, применяется собственный МСС. Такие платёжные системы, как Mastercard, Visa и другие, используют это значение для определения комиссий, которые действуют при карточных платежах. Точная ставка для каждого может незначительно отличаться у выбранной платежной системы. Определенные типы бизнеса — например, некоммерческие организации, государственные структуры, коммунальные предприятия, здравоохранение, образование и компании сегмента B2B — обычно имеют более низкие комиссии, чем другие.

- Выявление отраслей с высоким уровнем риска. Эквайер использует код MCC для определения запрещенных типов бизнеса, а также для измерения риска транзакции перед тем, как провести платеж.

- Комиссия защиты от возвратных платежей. Некоторые типы MCC-кодов, такие как директ-маркетинг, ставки и денежные переводы, не имеют серьезной защиты от мошенничества при электронной системе оплаты. Особенно если банковские транзакции проводятся онлайн без предъявления карты. Поэтому платежные системы взимают с них больший процент комиссии, чтобы подстраховаться в случае, если сделку оспорят. Кроме того, если компании присвоен код высокого риска, она, скорее всего, тоже столкнется с более высокими комиссиями за каждый возвратный платеж.

- Определение ставок кэшбека и начисляемых бонусов. В зависимости от значения МСС, которым маркируется каждая покупка через пластиковую карту, банк получает определенный процент комиссии. Это значение выше на определенных категориях или же отсутствует совсем — например, если речь идет о платежах в бюджет. Если в торговой точке действует клиентская кэшбек-программа, то часть от этой прибыли может получить непосредственно клиент. Коды также используются для начисления баллов при покупках по кредиткам с определенными условиями.

- Определение grace-периода по кредитным картам. Есть особая категория значений МСС — они показывают, что платеж был совершен с помощью кредитной карты с льготным беспроцентным сроком займа. Покупка, которая укладывается в сроки, не будет облагаться банковскими процентами за использование заемных денег.

- Определение комиссии за кредит. Аналогично предыдущей ситуации, определенные значения МСС-кодов указывают на то, что карта оплаты — кредитная, льготного периода нет, и к ней применяются соответствующие тарифы за совершенную операцию.

- Отслеживание покупательского поведения и привычных расходов. На основе этой информации банк может дополнять кредитный профиль потенциального заемщика, что означает отнесение его к определенной группе риска.

Советуем почитать: Современные технологии с использованием банковских карт